本文由“美国华人杂谈”和非营利调查新闻编辑室“Information Justice(信息正义)”共同策划、联合发表。欢迎转载、分享、转发。

说到税务政策的不公平,我们经常举例的是,富人所付税率远远低于普通人的。沃伦·巴菲特有一句著名的话是,他的秘书所付税率比他高,这不公平。而埃隆·马斯克和杰夫·贝索斯等人则经常因为有过缴纳零联邦税的时候,被揪出来作为不公平纳税的典型。

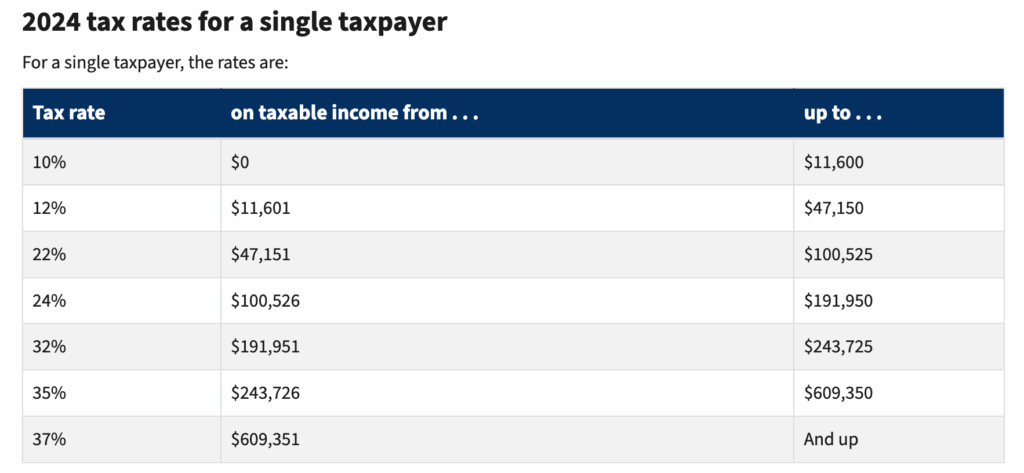

按理说,美国的所得税是累进税,收入越高缴税率也越高。比如,2024 年单一纳税人的联邦所得税税率和税级如下表:

就是,不管你收入多少,在同一个税级所有人都付同样的税率。收入越高,税级越高,税率也越高。收入高于 609351 美元的人,所有高于这个数字的部分都必须缴纳 37% 的最高边际税率。

那怎么会马斯克的税率就比我们低了呢?

富人逃税的几个普遍途径

一、不领工资逃避税率最高的所得税

我们都知道马斯克没有从 SpaceX 或特斯拉领取薪水或现金红利。他的报酬来自于他在公司的大量所有权股份(股票期权),以及他从公司发展中获益的能力。

对富人来说,所有不同种收入中,工资收入的所得税税率是最高的,其最高边际税率为 37%。股票收益所缴的资本利得税仅为 15-20%。马斯克不领工资,就避免了相对较高的所得税。

假设马斯克从股市中取出 100 万美元,那么他就必须缴纳 15-20% 的资本利得税,按最高值 20% 算就是 20 万美元。如果这是他的工资收入,根据上面的表格,所纳所得税税款总值接近 33 万。

以这样的方式,马斯克每卖 100 万美元股票,就能少缴税款十多万。

所以,马斯克不领薪水,是变相逃税的一种手段。这也是富人的普遍做法。马克·扎克伯格在 Meta 公司的基本工资为 1 美元。贝索斯的年薪一直维持在 8 万多美元。

二、不卖股票逃避资本利得税

马斯克的主要收入来自于股份。卖股票的话,只需要付 20% 的资本利得税。

但就是这 20% 的资本利得税他也不愿意付。像他那么富有的人,需要用钱可以用股票作为抵押从银行贷款。银行贷款利率一般为 3-7%,这可比 20% 的资本利得税,或者 37% 的最高边际所得税率划算多了。

三、利用遗产继承税收漏洞逃避资本利得税

纸醉金迷的镀金时代(镀金时代指 Gilded Age,大致从 1865 年持续到 1898 年)将美国巨大的贫富差距暴露无遗。那是一个极度不平等、政治腐败和社会动荡的时期。1913 年出台的资本利得税和 1916 年出台的遗产税是美国人阻止财富集中的努力。

遗憾的是,这些税收政策很快就因各种修改或新的立法,充斥了法律漏洞。1921 年生效的成本垫高税法,更是将资本利得税淡化到对超级富豪几乎没有作用。

本文前面已经谈到富豪通过抵押贷款逃避资本利得税,那么,等到人死了,子女继承遗产时,总该对资本利得税算总账了吧?嗯,如果没有成本垫高税法,的确是这样。但有了成本垫高税法,就是一个完全不同的故事了。

那么想象一下这样的例子:甲某购买了 1000 美元的股票。到其死亡的那天,这些股票的市值已经达到 10 万美元。按理,甲某的遗产继承人如果出售这些股票,就必须缴纳 10 万美元与 1000 美元差价的增值税,也就是 15%-20% 的资本利得税。但是,成本垫高税法允许按照原财产所有人死亡之日的公平市场价值对继承资产进行重新估值。就是说,甲某股票继承人的股票购入价被重新设定成甲某死亡日的股市价格。这个购入价的重新设定,彻底抹去了以前所有的增值,抹去了所有的资本利得税。

如果财产继承人选择在继承财产那一天卖出,他们不需要缴纳任何资本利得税,因为相对于新的股票购入定价,股票没有任何增值。

成本垫高税法极大地减少甚至免除了财产继承人后来出售财产时的资本利得税。

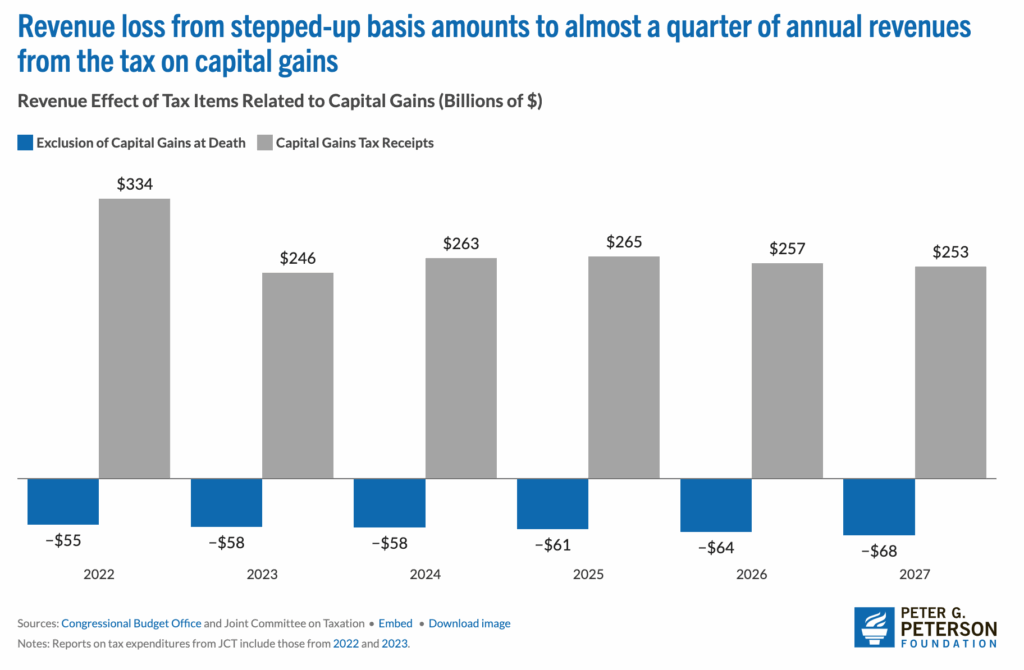

下图是根据 2022 和 2023 年的数据所做的成本垫高税法与资本利得税年收入的比较,包括对随后几年这两个数据的预期。图中所示数据以十亿美元为单位。蓝色代表因成本垫高税法损失的税收,灰色代表当年的成本垫高税法总收入。

可以看出,成本垫高税法造成的收入损失几乎占资本利得税年收入的四分之一,而且其趋势是占比越来越高。富人以这样的方式花钱,银行收获了利息,政府一分钱税也没收到。这意味着政府税收不断减少,同时财富的集中越来越加剧。

上面只是说股票。那些超级富豪还有很多收藏,很多房产,都是不断增值的东西,都可以享受成本垫高税法带来的“福利”。啧啧!对富人来说,堪称福利奇迹!

富人税率比中产低,富豪的税率最低

既然有这么多的税务漏洞,本文开头所提到的富人所付税率远远低于普通人的税率,自然就不奇怪了。我们来看看具体数据。

上世纪六七十年代,最富有的 400 名富人的税率远高于底层 50% 纳税人的税率。1980 年是个大转折点,随后的总趋势就是两者越来越接近,直到最后底层的税率终于超过了最富有的人的税率。

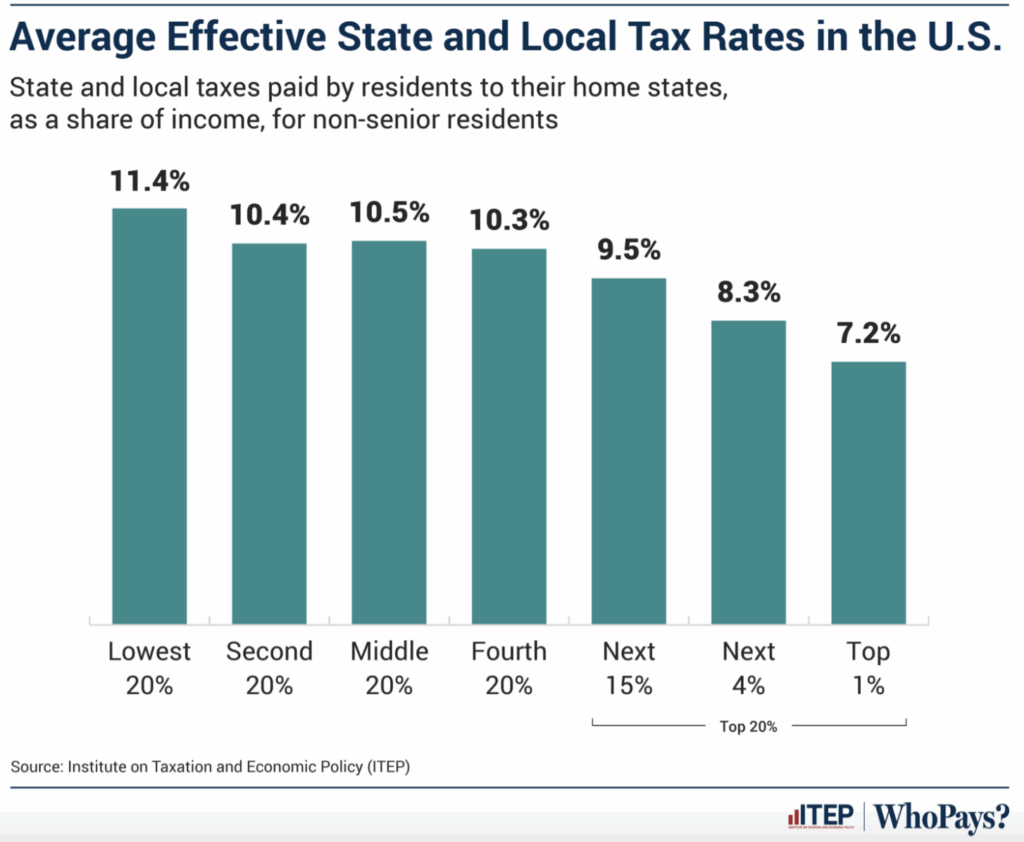

再看看州税的情况。上图是非老年居民州和地方平均实际税率占收入的比例。最左边收入为底层 20% 的人的税率是 11.4%,最右边收入为顶部 1% 的人的税率是 7.2%。自左往右,收入不断增加,税率却在不断降低。

今年 8 月底,加州大学伯克利分校颇具影响力的经济学家埃马纽埃尔·塞兹(Emmanuel Saez)、丹尼亚甘(Danny Yagan)和加布里埃尔·祖克曼(Gabriel Zucman)以及加州大学伯克利分校博士生阿克坎·巴尔基尔(Akcan S. Balkir)共同发表了一项最新经济研究成果(上图为校报 9 月份的相关报道),指出超级富豪与你我不同,他们的税率更低——最富有的 400 名美国人的实际总税率近年来急剧下降,与普通美国人相比,他们现在缴纳的税款占实际收入的比例更低。

《大西洋月刊》发文说,这个新研究是一项技术性壮举,它将企业盈利、私人财富和个人纳税额等数据结合在一起。它证实了美国的税法在最高层是累退的,而不是累进的。

为什么征收财产税那么难?

超级富豪花钱的方式和税务漏洞告诉我们,如果不征收财产税,他们就等于可以一直逃税,等到子女继承遗产时,本来该付的资本利得税又在遗产继承的那一刻被全部抹去了,一代代如此循环。

他们如此富有,却逃避了巨额税款,没有人能说这是公平的吧?但要立项财产税,难度非常大,反对的声音不仅大,而且还找到了很多愿意听的耳朵。只是,那些耳朵都听对、听懂了吗?

反对财产税的声音大很正常,富人都是有资源的人,制造点声音有何难。奇怪的是,很多与财产税根本无缘的人也会害怕财产税,好像过几天这个税就会征收到他们头上似的。

以参议员伊丽莎白·沃伦所提出的财产税草案为例,那只是对财产超过 5000 万的人征收 2% 的财产税,而且只是针对超过 5000 万的那部分财产征税。与这样的税收有关的人真的不多。但这就是富人玩的把戏,让你觉得似乎自己也会成为该税收政策的受害者,从而加入他们的反对行列。

富人的另一个把戏就是大叫这是二次纳税,造成所有人的恐慌,似乎私有财产不再有保障了。

首先,如本文前面所述,马斯克的财富基本上都是从来没有交过税的,根本就不是二次纳税。相反,不对他征收财产税才是不公平,不合理。

第二,二次纳税并不是什么新鲜事,谁家买了房能逃避房地产税的?而房地产税是妥妥的二次纳税。

普遍老百姓辛辛苦苦攒了一点点房产都必须一直缴房地产税,那些富人和超级富豪拥有的巨额资产却都是免财产税的,公平吗?合理吗?

还有一个反对财产税的理由是,如何估值财产太复杂,财产税不实际可行。可是,财产税只是针对非常富有的人,这些人都有足够的资源来应付财产税的复杂性。我们只需要保证税法的设计不会给普通老百姓带来额外的负担就行了。

越是富有的人税率越低,其结果就是贫富差距的继续扩大

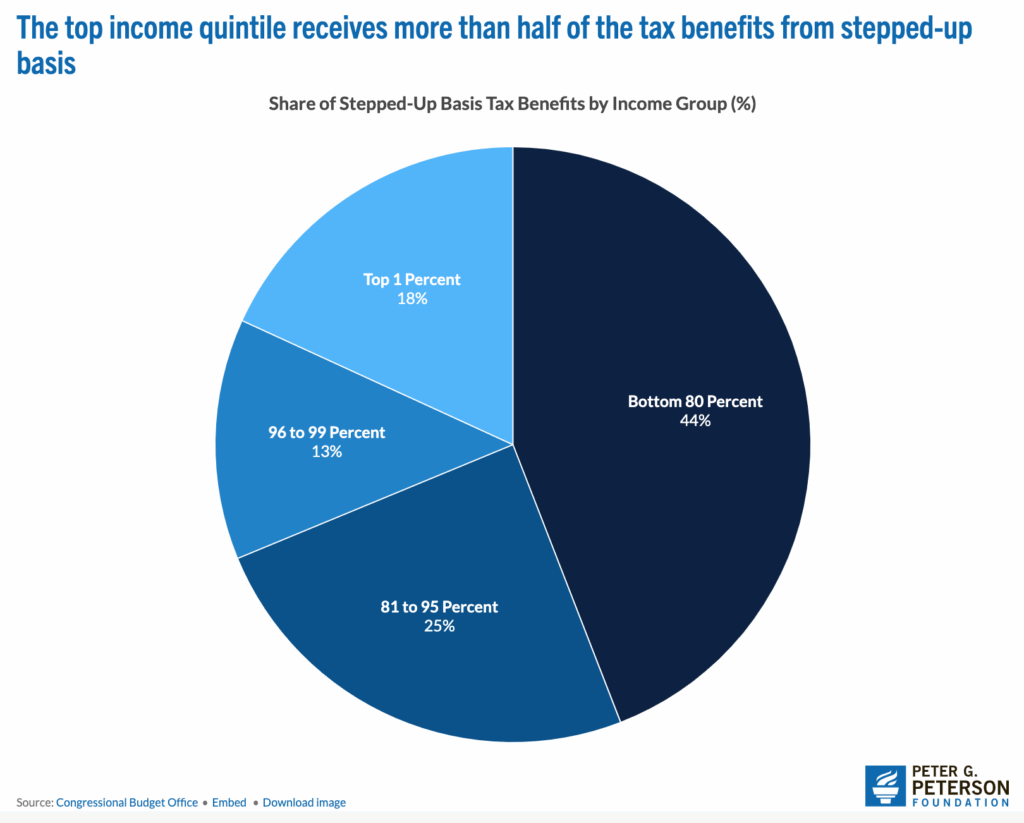

上图为按收入组别分列的成本垫高税法优惠份额,可以看出,收入最高的五分之一人口从成本垫高税法中获得一半以上的税收优惠,其中顶尖 1% 的富人享受优惠占比为 18%,顶尖 5% 的为 21%。

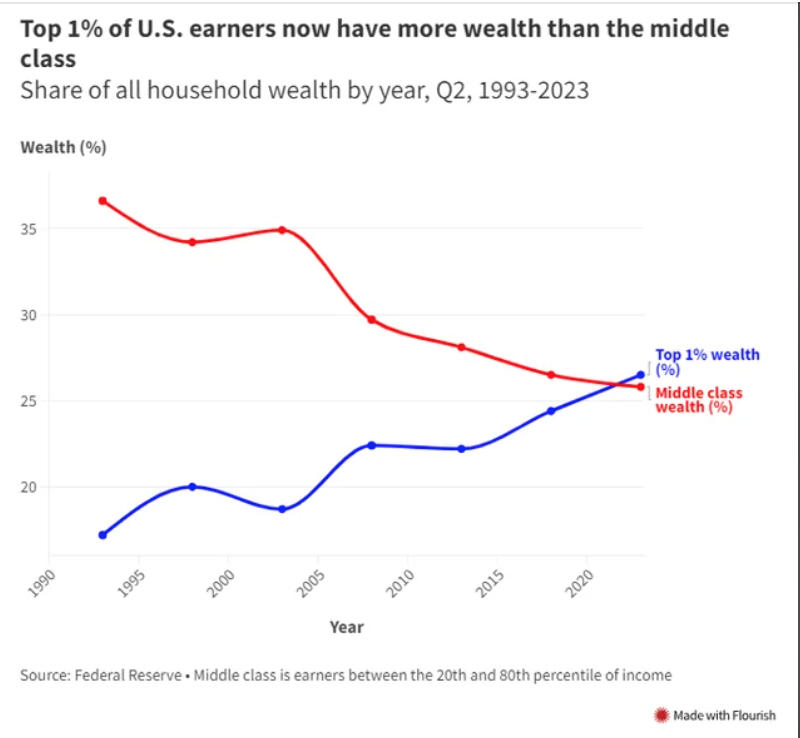

上图是 1993-2023 年按年份分列的美国收入最高的 1% 的家庭与中产阶级家庭的财富份额。这里的中产家庭指收入在第 20 个百分点到第 80 个百分点之间的家庭。图中红线代表收入最高 1% 的家庭,蓝线代表中产阶级家庭。可以看出,现在美国收入最高的 1%的家庭比中产阶级整体拥有更多的财富。

在美国,财富差距比收入差距要大得多,因为财富随着时间不断积累,而且一代代传承。在大部分美国人根本没能力攒钱投资的情况下,富人的财产不断增加,顶端富人所占财富比例就越来越高。

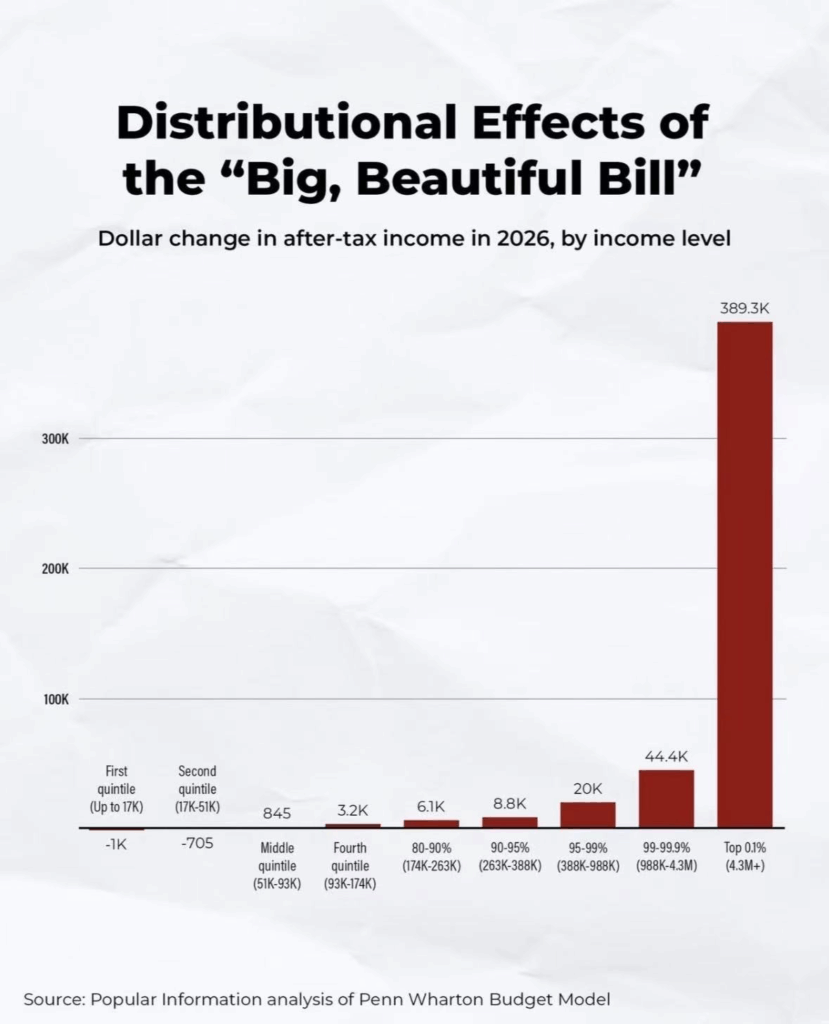

上图显示的是川普政府的“大美丽法案”对分配的影响——按收入水平分列的 2026 年税后收入的美元变化。自左到右收入水平由低到高,最左边是负数,就是说,该法案会造成底层收入的人收入降低。而受益最大的是最右边的,也就是最富有的人。

一句话,“大美丽法案”就是一个继续扩大贫富差距的法案。

税收漏洞必须堵住,征收财产税势在必行

富人税率比中产低,富豪的税率最低,与我们所设计的累进税初衷是不相符的。所以,税收漏洞必须堵住,征收财产税势在必行。

富人逃税的手段很多,也很复杂。我们这里说的只是最简单的,也只是谈了个人税,没有涉及复杂得多,同样有很多漏洞的企业税。这些富人声称所有手段都合法,其实,有些合法,更多的属于灰色地带。我们需要税法改革,堵住漏洞,包括尽可能去除灰色地带。

资本利得税低于所得税,最主要原因就是考虑到这是二次税收,因为很多人投资股市的是税后钱。这其实也说明了,不管马斯克的收入来自月薪还是股市,都应该按照所得税纳税才公平。他能够逃避所得税就是政策漏洞,必须堵。

《减税与就业法案》中的某些遗产税条款将于今年年底到期,这是一个考虑改革遗产税的机会,包括如何处理死亡时的资本利得。我们需要的是一个能够让处于经济底层的人受惠,而富人公平、合理纳税的政策。

贫富差距越来越大,这个趋势就是走向民主的反方向。要打破这样的恶性循环,还在乎美国民主制度的选民,就必须支持减小贫富差距的政策,对造成贫富差距扩大的政策和政客说“不!”